Nhiều doanh nghiệp BĐS báo chậm trả gốc và lãi trái phiếu

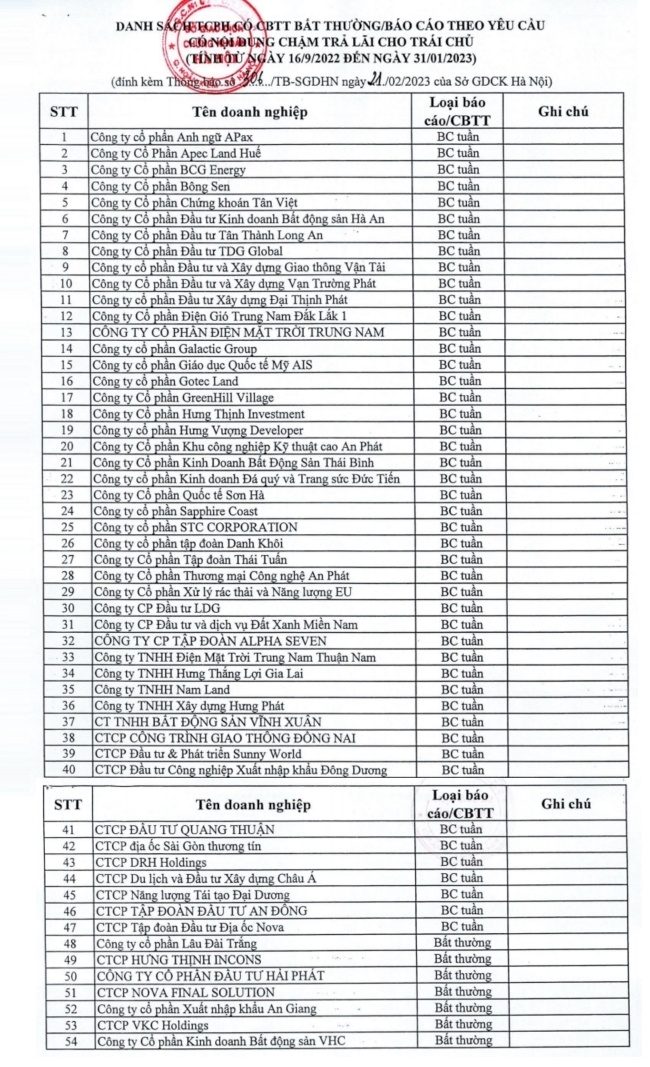

(CL&CS)- Theo Sở Giao dịch Chứng khoán Hà Nội (HNX), có 54 doanh nghiệp công bố thông tin bất thường, trong đó có việc chậm trả lãi, gốc trái phiếu.

Căn cứ vào một số văn bản hiện hành và căn cứ công bố thông tin bất thường của các tổ chức phát hành, Sở Giao dịch Chứng khoán Hà Nội vừa thông báo Danh sách các tổ chức phát hành công bố thông tin bất thường và báo cáo theo yêu cầu từ ngày 16/9/2022 đến ngày 31/01/2023 có nội dung chậm thanh toán gốc, lãi.

Theo danh sách trên, có 54 doanh nghiệp thông tin chậm trả gốc và lãi trái phiếu. Trong đó, có nhiều doanh nghiệp tên tuổi như một số công ty con của tập đoàn Trung Nam; Công ty Cổ phần Anh ngữ APax; Công ty cổ phần Bông Sen; Công ty Cổ phần Tập đoàn Thái Tuấn...

Thống kê 54 doanh nghiệp công bố thông tin với nội dung chậm trả gốc, lãi trái phiếu

Đặc biệt, trong danh sách này, các doanh nghiệp bất động sản (BĐS) chiếm phần lớn, bao gồm nhiều thương hiệu như: Công ty cổ phần Đầu tư Quang Thuận, Công ty cổ phần Địa ốc Sài Gòn Thương Tín, Công ty cổ phần Đầu tư địa ốc No Va (Novaland), CPCT Đầu tư Hải Phát, Công ty cổ phần Tập đoàn Danh Khôi...

Được biết, trước đó, doanh nghiệp BĐS như Hải Phát, Novaland cũng đã mua lại trái phiếu trước hạn.

Cụ thể: Ngày 6/2, Công ty cổ phần Đầu tư Hải Phát (mã: HPX) đã mua lại 62,5 tỷ đồng trong số 385 tỷ đồng đang lưu hành của lô trái phiếu HPXH2124001.

Lô trái phiếu HPXH2124001 phát hành vào ngày 5/5/2021 với tổng mệnh giá 650 tỷ đồng, là trái phiếu doanh nghiệp, không chuyển đổi, không kèm chứng quyền. Thời hạn 36 tháng.

Mục đích phát hành nhằm tài trợ chi phí tiền sử dụng đất, chi phí xây dựng phần thấp tầng của dự án đầu tư xây dựng nhà ở số 1 thuộc Khu đi bộ phía Nam thành phố Bắc Giang mà Hải Phát làm chủ đầu tư.

Công ty cổ phần Tập đoàn Đầu tư Địa ốc No Va (Novaland mã chứng khoán NVL) cũng ban hành nghị quyết phê duyệt phương án mua lại trước hạn 136 tỷ đồng (tính theo mệnh giá) trái phiếu mã NVLH2123010.

Lô trái phiếu trên được phát hành vào ngày 17/9/2021 với khối lượng 10 triệu trái phiếu, kỳ hạn 18 tháng, tổng số tiền huy động được là 1.000 tỷ đồng.

Đây là loại trái phiếu có tài sản bảo đảm, không chuyển đổi, không kèm chứng quyền. Lãi suất cố định 10,5%/năm. Mục đích phát hành nhằm góp vốn vào Công ty TNHH Đầu tư và Phát triển Bất động sản Khánh An.

Thế Anh

Bình luận

Nổi bật

Bất động sản 2025: Thị trường đi qua vùng lặng, tích lũy nội lực cho chu kỳ mới

sự kiện🞄Thứ sáu, 14/11/2025, 18:02

Năm 2025 dần khép lại, thị trường bất động sản không còn “nóng hầm hập” như những năm trước, thay vào đó là một nhịp điệu chậm rãi, có chọn lọc – một năm của tái cấu trúc, thanh lọc và chuẩn bị cho chu kỳ phát triển bền vững hơn.

Thị trường bất động sản có thể sẽ “thoát” tình trạng mất cân đối cung cầu, tâm lý người mua cũng dần cải thiện

sự kiện🞄Thứ sáu, 14/11/2025, 10:53

Theo đánh giá của các chuyên gia, nếu các chính sách hỗ trợ và cơ chế phê duyệt được đẩy nhanh, thị trường có thể sớm khắc phục tình trạng mất cân đối nguồn cung, đặc biệt ở phân khúc nhà ở vừa túi tiền và nhà ở xã hội - nhóm sản phẩm vốn luôn khan hiếm suốt thời gian qua.

Triển vọng của thị trường bất động sản: Hạ tầng là động lực quan trọng nhất, đô thị vệ tinh sẽ trở thành “tâm điểm”

sự kiện🞄Thứ sáu, 14/11/2025, 10:53

Theo ông Troy Griffiths - Phó Tổng Giám đốc Savills Việt Nam, hạ tầng là động lực quan trọng nhất của thập kỷ tới. Đồng thời, khi giao thông và logistics được cải thiện, đô thị vệ tinh sẽ trở thành trung tâm phát triển mới.

anh đứcLorem ipsum dolor sit amet, consectetur adipisicing elit. Quis cum, ut esse cupiditate autem. Dolor est dolorem sunt, sequi omnis corporis cumque ratione accusamus ex deserunt, molestiae consequuntur natus beatae.