Chi phí dự phòng tăng bất thường, TPBank chịu cảnh lợi nhuận giảm sâu

(CL&CS) - Chi phí dự phòng rủi ro tín dụng trong năm 2023 tăng 2.103 tỷ đồng khiến lợi nhuận trước thuế của TPBank giảm 28,6% so cùng kỳ năm trước.

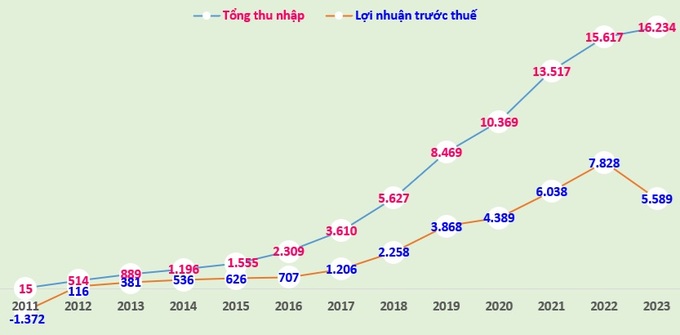

Biểu đồng tổng thu nhập và lợi nhuận trước thuế của TPBank giai đoạn 2011-2023 (đơn vị tính: tỷ đồng).

Ngân hàng TMCP Tiên Phong (TPBank) vừa công bố báo cáo tài chính quý 4/2023. Theo đó, trong quý cuối cùng của năm vừa qua, ngân hàng đạt 630 tỷ đồng lợi nhuận trước thuế, giảm 67,5% so với cùng kỳ năm trước (YoY).

Trong quý 4/2023, ngân hàng ghi nhận 4.443 tỷ đồng tổng thu nhập, tăng 21,3% YoY (+780 tỷ đồng). Trong đó, thu nhập lãi thuần tăng trưởng ấn tượng 43,8% (+1.216 tỷ đồng); hoạt động kinh doanh ngoại hối tăng 325,5% YoY (+262 tỷ đồng) và hoạt động mua bán chứng khoán đầu tư đạt 32 tỷ đồng trong khi cùng kỳ lỗ 122 tỷ đồng.

Tuy nhiên, lãi thuần từ hoạt động dịch vụ đã giảm tới 86% YoY (-702 tỷ đồng) còn hoạt động khác ghi nhận lỗ 42 tỷ đồng trong khi cùng kỳ năm trước lãi 109 tỷ đồng.

Việc tổng thu nhập chỉ tăng 780 tỷ đồng nhưng tổng chi phí tăng đến 2.053 tỷ đồng (chi phí hoạt động tăng 197 tỷ đồng, chi phí dự phòng rủi ro tín dụng tăng 1.856 tỷ đồng) khiến lợi nhuận trước thuế trong quý 4 giảm đến 66,9 YoY (-1.273 tỷ đồng) và đạt 630 tỷ đồng.

Lũy kế năm 2023, TPBank đạt 16.234 tỷ đồng tổng thu nhập, tăng 3,9% YoY (+616 tỷ đồng). Nguồn thu chính vẫn là thu nhập lãi thuần chiếm tỷ lệ 76,5%, lãi thuần từ hoạt động dịch vụ chiếm 14%, lãi thuần từ mua bán chứng khoán đầu tư chiếm 5,3%, lãi thuần từ hoạt động kinh doanh ngoại hối chiếm 4,8% và -0,6% thuộc về lỗ từ hoạt động khác.

Trong năm 2023, thu nhập lãi thuần đạt 12.425 tỷ đồng, tăng 9,1% YoY (+1.038 tỷ đồng); lãi thuần từ hoạt động kinh doanh ngoại hối đạt 779 tỷ đồng, tăng 89,9% YoY (+369 tỷ đồng); lãi thuần từ mua bán chứng khoán đầu tư đạt 856 tỷ đồng, tăng 100,8% YoY (+430 tỷ đồng).

Lãi thuần từ hoạt động dịch vụ ghi nhận tăng trưởng âm 15,3% YoY (-413 tỷ đồng), đạt 2.279 tỷ đồng. Lãi thuần từ hoạt động khác lỗ 105 tỷ đồng trong khi năm trước lãi 702 tỷ đồng.

Năm 2023, tổng thu nhập của TPBank chỉ tăng 616 tỷ đồng trong khi chi phí hoạt động tăng 753 tỷ đồng (+12,7% YoY) và chi phí dự phòng rủi ro tín dụng tăng 2.103 tỷ đồng (+114%) nên lợi nhuận trước thuế giảm 2.240 tỷ đồng (-28,6% YoY) và chỉ đạt 5.589 tỷ đồng. Với kết quả này, TPBank chỉ hoàn thành 64,24% kế hoạch của năm 2023 đã được đại hội đồng cổ đông thường niên giao chỉ tiêu.

Tại thời điểm 31/12/2023, TPBank có 356.637 tỷ đồng tổng tài sản, tăng 11,9% so với đầu năm. Tiền gửi của khách hàng đạt 208.262 tỷ đồng, tăng 6,82% (+13.302 tỷ đồng), trong đó, tiền gửi không kỳ hạn (CASA) chiếm tỷ lệ 21,15% trị giá 44.038 tỷ đồng.

Cho vay khách hàng hàng đạt 205.262 tỷ đồng, tăng 27,5% (+44.269 tỷ đồng). Song song đó là tổng nợ xấu tăng mạnh 209,43% (+ 2.843 tỷ đồng) và đạt 4.200 tỷ đồng. Tỷ lệ nợ xấu ở mức 2,05%, tăng 1,2 điểm % so với đầu năm nay.

Đóng cửa ngày 19/1/2024, cổ phiếu TPB của TPBank đạt 18.600 đồng/cổ phiếu, tăng 6,9% so với đầu năm giúp vốn hóa ở mức 40.950 tỷ đồng.

TPBank nói gì về lợi nhuận giảm sâu

Đại diện TPBank là ông Lê Quang Tiến, Phó Chủ tịch HĐQT đã có công văn giải trình gửi Ủy ban Chứng khoán Nhà nước và Sở Giao dịch Chứng khoán TP.HCM (HOSE).

Theo đó, trong bối cảnh tình hình kinh doanh của các doanh nghiệp chưa ổn định và chưa có nhiều khởi sắc, cùng với việc TPBank thực hiện nhiều chính sách ưu đãi về lãi suất và thực hiện các biện pháp giảm lãi, giảm phí hỗ trợ doanh nghiệp, cá nhân với số lãi giảm 1.950 tỷ đồng đã dẫn đến kết quả kinh doanh của ngân hàng chưa đạt được kết quả như kỳ vọng.

Kết thúc năm 2023, TPBank ghi nhận lợi nhuận trước thuế đạt 5.589 tỷ đồng, tương ứng ROE đạt 13,7% khá cao trong bối cảnh nền kinh tế chững lại năm qua.

Nhằm đảm bảo chất lượng tín dụng, TPBank đã đẩy mạnh trích lập dự phòng trong quý 4/2023, chi phí dự phòng rủi ro tín dụng đạt mức hơn 1.970 tỷ đồng, tăng 1.856 tỷ đồng so cùng kỳ năm trước. Điều này cho thấy ngân hàng đã chủ động sử dụng nguồn lực nhằm bao phủ nợ xấu, giảm áp lực dự phòng cho các năm tới, giảm tác động tiêu cực nợ xấu trong tương lai.

Bình luận

Nổi bật

Ngân hàng Nhà nước triển khai chương trình hỗ trợ khách hàng vùng bão lũ

sự kiện🞄Thứ tư, 05/11/2025, 10:18

(CL&CS) - Ngân hàng Nhà nước Việt Nam (NHNN) vừa ban hành văn bản hỏa tốc yêu cầu các tổ chức tín dụng và chi nhánh NHNN tại các khu vực chịu ảnh hưởng thiên tai khẩn trương triển khai các giải pháp hỗ trợ khách hàng khắc phục hậu quả bão lũ.

HDBank chung tay cùng Chính phủ hỗ trợ đồng bào vùng bão lũ

sự kiện🞄Thứ tư, 05/11/2025, 08:27

(CL&CS)- Tối 3/11, trong chương trình bế mạc Hội chợ Mùa Thu 2025 tại Trung tâm Hội chợ Triển lãm Quốc gia (Đông Anh, Hà Nội), HDBank đã trao tặng 10 tỷ đồng ủng hộ đồng bào miền núi phía Bắc và miền Trung bị ảnh hưởng nặng nề bởi bão lũ.

ACB ký kết hợp tác với Cục Thuế TP.HCM

sự kiện🞄Thứ ba, 04/11/2025, 07:36

(CL) - Ngân hàng TMCP Á Châu (ACB) chính thức hợp tác với cơ quan Thuế TP.HCM, đưa ra giải pháp toàn diện dành cho hộ kinh doanh trong giai đoạn chuyển đổi theo Quyết định 3389/QĐ-BTC.

anh đứcLorem ipsum dolor sit amet, consectetur adipisicing elit. Quis cum, ut esse cupiditate autem. Dolor est dolorem sunt, sequi omnis corporis cumque ratione accusamus ex deserunt, molestiae consequuntur natus beatae.