Kinh Bắc (KBC) liên tục vay vốn tín chấp hàng nghìn tỷ đồng từ các công ty con

(CL&CS) - Tổng công ty Phát triển Đô thị Kinh Bắc – CTCP (mã CK: KBC) vừa thông qua kế hoạch vay vốn bên liên quan. Trước đó, vào năm 2021, doanh nghiệp cũng nhiều lần vay vốn tín chấp từ các công ty con.

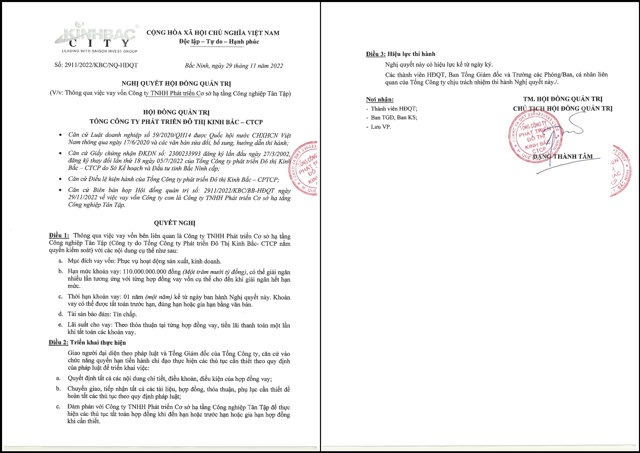

Kinh Bắc muốn vay 110 tỷ đồng từ Công ty Công nghiệp Tân Tập

Cụ thể, theo thông tin được công bố, KBC muốn vay vốn từ Công ty TNHH Phát triển Cơ sở hạ tầng Công nghiệp Tân Tập để phục vụ hoạt động sản xuất, kinh doanh theo hình thức tín chấp. Hạn mức vay là 110 tỷ đồng, kỳ hạn 1 năm. Khoản vay có thể được tất toán trước hạn, đúng hạn hoặc gia hạn bằng văn bản.

Lãi suất cho vay theo thoả thuận tại từng hợp đồng vay, tiền lãi thanh toán một lần khi tất toán các khoản vay.

Về phía bên cho vay, theo tìm hiểu Công ty TNHH Phát triển Cơ sở hạ tầng Công nghiệp Tân Tập là công ty con của Kinh Bắc (Kinh Bắc đang sở hữu 86,54% vốn tính đến ngày 30/9).

Doanh nghiệp có địa chỉ tại 531E Khu phố 5, thị trấn Đức Hòa, huyện Đức Hòa, Long An và hoạt động chính là kiến trúc và tư vấn kỹ thuật có liên quan.

Bên cạnh việc vay vốn từ công ty con, ở một diễn biến mới đây, Kinh Bắc cho biết sẽ bổ sung 1,1 triệu cổ phiếu của CTCP Khu công nghiệp Sài Gòn – Bắc Giang vào tài sản đảm bảo cho lô trái phiếu mã KBCH2123002.

Trong đó, giá trị tài sản đảm bảo cho lô trái phiếu bằng tối thiểu 160% tổng giá trị mệnh giá trái phiếu đang lưu hành. Việc bổ sung tài sản bảo đảm không gây ảnh hưởng đến khả năng trả nợ gốc, lãi trái phiếu đã phát hành.

Được biết, trái phiếu mã KBCH2123002 phát hành ngày 3/6/2021, mệnh giá 1.000 tỷ đồng, kỳ hạn 24 tháng, lãi suất 10,5%/năm và tài sản đảm bảo là 70,7 triệu cổ phiếu KBC thuộc sở hữu của bên thứ 3.

Liên tục vay vốn từ các công ty con khác

Ngoài khoản vay trên, trước đó, KBC cũng đã thông qua nhiều quyết định về việc vay vốn từ công ty con khác.

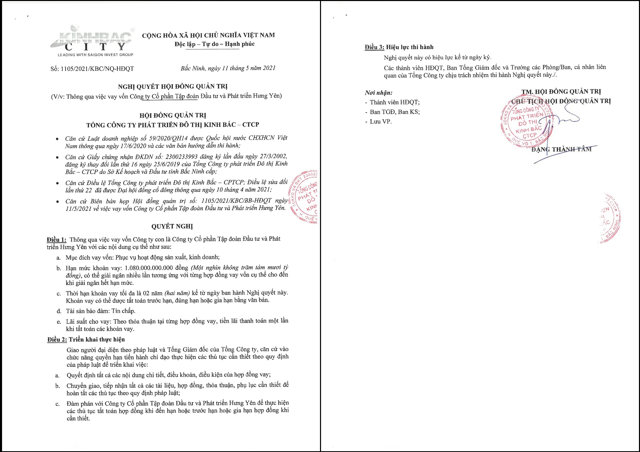

Điển hình như năm 2021, Kinh Bắc đã thông qua việc vay vốn từ CTCP Tập đoàn Đầu tư và Phát triển Hưng Yên số tiền 1.080 tỷ đồng.

Theo đó, khoản vay được đảm bảo bằng tín chấp. Khoản vay giải ngân nhiều lần tương ứng với từng hợp đồng vay vốn cụ thể. Thời hạn khoản vay tối đa hai năm, có thể được tất toán trước hạn, đúng hạn hoặc gia hạn bằng văn bản. Lãi suất cho vay theo thoả thuận từng hợp đồng vay, tiền lãi thanh toán một lần khi hoàn tất các khoản vay.

Kinh Bắc cho biết số tiền vay vốn được sử dụng phục vụ hoạt động sản xuất kinh doanh. Số tiền 1.080 tỷ đồng vay vốn lần này bằng vốn góp của Kinh Bắc tại CTCP Tập đoàn Đầu tư và Phát triển Hưng Yên.

Theo tìm hiểu, CTCP Tập đoàn Đầu tư và Phát triển Hưng Yên mới thành lập trong tháng 2/2021, doanh nghiệp này có vốn điều lệ 1.800 tỷ, trong đó, Kinh Bắc góp 1.080 tỷ và nắm 60% vốn. Hai cổ đông khác tại đây cũng đều là những doanh nghiệp có liên quan tới nhà phát triển bất động sản khu công nghiệp này, bao gồm Công ty CP Khu công nghiệp Sài Gòn Hải Phòng (Kinh Bắc nắm 86,5%) góp 180 tỷ (10%) và Công CP Công nghệ Viễn thông Sài Gòn - Saigontel (Kinh Bắc nắm 21,5%) góp 540 tỷ đồng còn lại, tương đương 30% vốn.

Công ty Phát triển Hưng Yên là một trong những doanh nghiệp được Kinh Bắc thành lập để quản lý dự án tại các tỉnh, thành phố nhằm gia tăng quỹ đất. Trong đó, công ty này phụ trách hoạt động đầu tư tại quần thể dự án Công nghiệp - Đô thị lớn Hưng Yên.

Bên cạnh hai khoản vay trên, thời điểm tháng 6 năm nay, HĐQT Tổng Công ty Phát triển Đô thị Kinh Bắc – CTCP cũng đã thông qua nghị quyết vay tín chấp với hạn mức 200 tỷ từ công ty con là CTCP Khu công nghiệp Sài Gòn – Bắc Giang (SBG).

Cụ thể, theo thông tin được công bố, mục đích vay vốn nhằm phục vụ hoạt động sản xuất, kinh doanh.

Khoản vay này có thể giải ngân nhiều lần tương ứng với từng hợp đồng vay vốn cụ thể cho đến khi giải ngân hết hạn mức. Thời hạn khoản vay tối đa là 3 năm, có thể tất toán trước hạn, đúng hạn hoặc gia hạn bằng văn bản.

Lãi suất cho vay theo thỏa thuận tại từng hợp đồng vay, tiền lãi thanh toán một lần khi tất toán các khoản vay.

Liên quan đến khoản vay giữa Kinh Bắc và SBG, vào năm 2021, HĐQT Kinh Bắc cũng hai lần thông qua chủ trương vay vốn với tổng hạn mức là 900 tỷ đồng từ CTCP Khu công nghiệp Sài Gòn – Bắc Giang với cùng mục đích phục vụ sản xuất, kinh doanh, thời hạn vay tối đa đều là 2 năm.

Được biết, CTCP Khu công nghiệp Sài Gòn - Bắc Giang, doanh nghiệp thành lập năm 2005 với trụ sở tại Khu công nghiệp Quang Châu, xã Quang Châu, huyện Việt Yên, tỉnh Bắc Giang.

Sài Gòn – Bắc Giang là là công ty con của Kinh Bắc. Doanh nghiệp hoạt động chủ yếu trong lĩnh vực cho thuê đất đã được xây dựng xong cơ sở hạ tầng, cho thuê hoặc bán nhà, nhà xưởng, kinh doanh các dịch vụ khu công nghiệp, khu dân cư đô thị.

Sài Gòn – Bắc Giang còn được biết đến là chủ đầu tư của KCN Quang Châu quy mô 426 ha. KCN Quang Châu mở rộng vừa được phê duyệt đã nâng tổng quy mô diện tích của cả KCN từ 426 ha lên thành 516 ha.

Có thể thấy, kể từ năm 2021 đến nay, Kinh Bắc đã nhiều lần vay vốn tín chấp từ các công ty con với số tiền lên đến 2.180 tỷ đồng.

"Sức khỏe" tài chính của Kinh Bắc đang ra sao?

Về tình hình kinh doanh, theo Báo cáo tài chính quý III/2022 của Kinh Bắc, doanh nghiệp ghi nhận doanh thu thuần và lãi gộp của KBC đều giảm so với cùng kỳ năm trước, lần lượt đạt 203 tỷ đồng và 97 tỷ đồng, giảm 38% và 39%.

Doanh thu tài chính tăng 128% so với cùng kỳ và lãi từ công ty liên kết, liên doanh 1.997 tỷ đồng, trong khi cùng kỳ lỗ 990 triệu đồng. Qua đó, công ty báo lãi sau thuế quý III đạt 1.936 tỷ đồng, trong khi cùng kỳ lỗ 59,3 tỷ đồng.

Khoản lãi từ công ty liên kết, liên doanh nói trên chủ yếu nhờ hạch toán khoản lãi giao dịch mua giá rẻ 2.182 tỷ đồng từ thương vụ nhận chuyển nhượng cổ phần tại CTCP Đầu tư Sài Gòn - Đà Nẵng (SDN).

Lũy kế 9 tháng, công ty đạt doanh thu thuần 1.289 tỷ đồng, giảm 58% so với cùng kỳ do giảm doanh thu cho thuê đất và cơ sở hạ tầng, chuyển nhượng bất động sản cũng như không có doanh thu từ bán nhà xưởng.

Lãi sau thuế lũy kế đạt 2.135 tỷ đồng, tăng 191% so với cùng kỳ, tương đương thực hiện 47,5% kế hoạch tổng lợi nhuận hợp nhất sau thuế năm nay (4.500 tỷ đồng).

Về phần nợ tài chính, dư nợ tại thời điểm cuối quý III là 6.964 tỷ đồng, giảm 1,2% so với thời điểm đầu năm. Trong đó, dư nợ trái phiếu đạt 3.846 tỷ đồng, giảm 4,5%.

Trong kỳ, công ty đã chi 1.091 tỷ đồng để trả nợ gốc vay, đồng thời thu 957 tỷ đồng từ đi vay, bên cạnh đó, công ty cũng thu 335 tỷ đồng từ nhận vốn góp của chủ sở hữu, qua đó, dòng tiền tài chính dương 200,6 tỷ đồng.

Song, dòng tiền kinh doanh và đầu tư lần lượt âm 936 tỷ đồng và 504 tỷ đồng, dẫn đến dòng tiền thuần âm gần 1.240 tỷ đồng.

Bảo Châu

Bình luận

Nổi bật

Thương hiệu - Từ niềm tin chuyển hóa thành tài sản

sự kiện🞄Thứ tư, 01/05/2024, 15:36

Từ quan niệm kinh doanh phải giữ uy tín đến tư duy coi thương hiệu là một loại tài sản, các doanh nhân Việt đã có sự đầu tư bài bản cho chiến lược thương hiệu.

Nơi từng diễn ra “cơn sốt đất điên cuồng” 2 năm trước: Thị trường bất động sản đang diễn biến thế nào?

sự kiện🞄Thứ sáu, 26/04/2024, 14:09

Cách đây 2 năm, tại Bình Phước, giới đầu tư không khỏi kinh ngạc trước hình ảnh sôi động của thị trường bất động sản Bình Phước. Khi đó, giá nhà đất Bình Phước bất ngờ được đẩy lên cao ngất ngưởng. Thậm chí những dự án được rao bán cách đây nhiều năm đến thời điểm “cơn sốt” diễn ra vẫn chỉ là bãi đất trống nhưng lại nhận được sự quan tâm đặc biệt của nhà đầu tư.

Hà Nội: Thị trường “sôi động”, nhu cầu sở hữu bất động sản của người dân ngày càng nhiều?

sự kiện🞄Thứ sáu, 26/04/2024, 14:09

Theo Báo cáo tổng quan thị trường bất động sản Hà Nội quý 1/2024 của OneHousing (đơn vị thuộc Tập đoàn One Mount) cho thấy, khoảng 53% khách hàng được hỏi đều có nhu cầu mua bất động sản trong quỹ đầu năm nay (tăng 17%) so với quý 3/2023.

anh đứcLorem ipsum dolor sit amet, consectetur adipisicing elit. Quis cum, ut esse cupiditate autem. Dolor est dolorem sunt, sequi omnis corporis cumque ratione accusamus ex deserunt, molestiae consequuntur natus beatae.