Đến ngày 9/8, tăng trưởng tín dụng đạt 4,3%

(CL&CS) - Tăng trưởng tín dụng tính đến ngày 9/8 chỉ đạt 4,3%, tương đương với mức ghi nhận vào cuối tháng 7 và thấp hơn nhiều so với mức 4,7% vào cuối tháng 6.

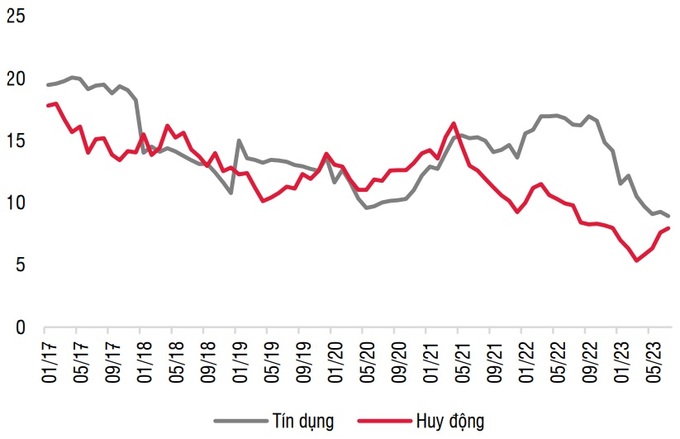

Tăng trưởng tín dụng và huy động theo tháng (% so với cùng kỳ).

Trong tuần trước, thanh khoản trên hệ thống ngân hàng ổn định và trên kênh thị trường mở không có hoạt động mới điễn ra. Ngân hàng Nhà nước đều đặn chào thầu tổng cộng 15 ngàn tỷ đồng trên kênh kỳ hạn 7 ngày nhưng không có khối lượng trúng thầu nào được ghi nhận.

Diễn biến lãi suất trên thị trường 2, lãi suất liên ngân hàng kỳ hạn qua đêm dao động trong biên độ hẹp (0,2-0,3%) và chênh lệch với lãi suất USD duy trì ở mức -5 điểm phần trăm. Áp lực về tỷ giá xuất hiện nhiều hơn vào đầu tuần nhưng hạ nhiệt phần nào về cuối tuần.

Trong Thông báo số 332/TP-VPCP về nhiệm vụ, giải pháp lớn ổn định kinh tế vĩ mô, kiểm soát lạm phát, thúc đẩy tăng trưởng và bảo đảm các cân đối lớn của nền kinh tế trong những tháng cuối năm 2023, tăng trưởng tín dụng tính đến ngày 9/8 chỉ đạt 4,3% - tương đương với mức ghi nhận vào cuối tháng 7 và thấp hơn nhiều so với mức 4,7% vào cuối tháng 6.

Cụ thể, tăng trưởng tín dụng trong tháng 4 tăng 3,03% so với đầu năm; tháng 5 tăng 3,27%; tháng 6 tăng 4,73% và tháng 7 tăng 4,56% (tương đương tín dụng toàn nền kinh tế đạt 12,47 triệu tỷ đồng). Trong khi đó, định hướng tăng trưởng tín dụng năm nay lên tới 14-15%.

Bà Hà Thu Giang, Vụ trưởng Vụ Tín dụng các ngành kinh tế, việc tín dụng tăng trưởng thấp đã phản ánh về khó khăn chung về sức hấp thụ vốn của nền kinh tế trong bối cảnh khách quan với nhiều yếu tố chi phối.

Thứ nhất là do tác động của cầu đầu tư, sản xuất kinh doanh. Thứ hai, một số nhóm khách hàng có nhu cầu nhưng chưa đáp ứng điều kiện vay vốn. Thứ ba, tác động từ khả năng hấp thụ tín dụng của nhóm bất động sản. Thứ tư, sau thời gian kinh tế gặp khó khăn, mức độ rủi ro bị đánh giá cao hơn.

Do vậy, thúc đẩy tăng trưởng tín dụng và tăng cường khả năng tiếp cận vốn tín dụng của doanh nghiệp và người dân là những mục tiêu chính mà Chính phủ chỉ đạo Ngân hàng Nhà nước thực hiện trong những tháng còn lại của năm.

Bên cạnh đó, việc rà soát, xem xét sửa đổi, bổ sung theo thẩm quyền các Thông tư của Ngân hàng Nhà nước cũng được nhấn mạnh để kịp thời tháo gỡ khó khăn, hỗ trợ cho hoạt động sản xuất kinh doanh nhưng vẫn đảm bảo các cân đối vĩ mô và đảm bảo an toàn hệ thống.

Tỷ giá USDVND bật tăng mạnh

Tuần qua, đồng USD tiếp tục duy trì sức mạnh của mình khi tăng tới 0,6% hay lợi suất TPCP Mỹ 10 năm tăng lên cao nhất kể từ năm 2011 nhờ các số liệu kinh tế tích cực của Mỹ, biên bản cuộc họp FOMC tháng 7 với giọng điệu cứng rắn cũng như động thái hạ lãi suất bất ngờ từ Ngân hàng Trung ương Trung Quốc (PboC).

Cụ thể, cả lĩnh vực sản xuất và dịch vụ tại Mỹ đều ghi nhận kết quả tích cực hơn so với tháng 6 cũng như so với kỳ vọng của thị trường. Doanh thu bán lẻ trong tháng 7 tăng tới 3,2% so với cùng kỳ - cao hơn nhiều so với dự báo.

Chỉ số sản lượng công nghiệp tại Mỹ cũng bất ngờ bật tăng 1,0% so với tháng trước sau khi giảm 0,8% ở tháng 6, cao hơn mức tăng 0,3% theo dự báo. Nhờ vậy, dự báo từ GDPNow về tăng trưởng GDP của Mỹ trong quý 3 tăng 5,8% so với quý trước (đã chuẩn hóa về năm).

Cục Dự trữ Liên bang Mỹ Fed công bố biên bản cuộc họp tháng 7 và Fed khẳng định tiếp tục ưu tiên mục tiêu kiểm soát lạm phát về mức 2,0% trong dài hạn và sẽ tiếp tục quan sát các dữ liệu kinh tế và độ trễ của chính sách tiền tệ thắt chặt để có những động thái tiếp theo.

Công cụ của CME dự báo có 90% khả năng Fed sẽ không tăng lãi suất trong cuộc họp tháng 9, tuy nhiên xác suất này giảm xuống chỉ còn 66% trong cuộc họp tháng 11.

Bất ngờ lớn trên thị trường ngoại hối tuần qua là động thái cắt giảm lãi suất cho vay trung hạn hạn MLF 1 năm xuống còn 2,5%/năm (-0,15 điểm phần trăm) từ PBoC và PBoC tiếp tục giảm 0,1 điểm phần trăm lãi suất cho vay 1 năm LPR trong phiên đầu tuần này. Động thái nới lỏng từ PBoC khiến đồng CNY tiếp tục suy yếu và giảm tới 0,6% trong tuần qua và giảm 5,6% so với cuối năm 2022.

Trên thị trường trong nước, diễn biến tỷ giá USDVND biến động khá mạnh với xu hướng tăng là chủ yếu. Tỷ giá liên ngân hàng có những thời điểm trong tuần vượt mức VND 24.000 - mức cao nhất kể từ cuối năm 2022 cho đến nay và kết tuần ở vùng VND 23.820.

Tương tự, tỷ giá niêm yết và tỷ giá tự do đã vượt mốc VND 24.000 vào phiên giao dịch giữa tuần nhưng đã hạ nhiệt phần nào về cuối tuần.

Giải thích cho biến động trên, Trung tâm Phân tích và Tư vấn đầu tư CTCP Chứng khoán SSI (SSI Research) cho rằng, việc duy trì chính sách tiền tệ phân kỳ với các ngân hàng trung ương lớn trên thế giới là yếu tố tạo ra áp lực lớn hơn đối với tỷ giá trong quý 3 và khiến tỷ giá biến động mạnh.

Bên cạnh đó, so với cuối năm 2022, mặc dù VND mất giá 0,8% so với USD, VND lại tăng giá tương đối nhiều so với các đồng tiền thương mại chủ chốt khác như JPY, THB, TWD hay KRW và khiến áp lực lên VND cũng lớn hơn.

Điểm tích cực là vị thế của Ngân hàng Nhà nước tương đối khác so với thời điểm cùng kỳ năm ngoái nhờ lượng dự trữ ngoại hối đã được bổ sung trong giai đoạn 6 tháng đầu năm cũng như nguồn cung ngoại tệ tích cực từ cán cân thương mại thặng dư, kiều hối, FDI giải ngân hay dòng vốn FII từ các khoản đầu tư góp vốn.

Nguyễn Như

Bình luận

Nổi bật

Bộ Tài chính sẽ rà soát, cắt giảm 25 ngành, nghề đầu tư kinh doanh có điều kiện

sự kiện🞄Thứ ba, 11/11/2025, 15:16

(CL&CS) - Hiện có 234 ngành, nghề phải xin cấp giấy phép mới được kinh doanh, Chính phủ đề xuất rà soát, cắt giảm 25 ngành, nghề đầu tư kinh doanh có điều kiện, chuyển từ tiền kiểm sang hậu kiểm.

LPBank sắp tổ chức Đại hội đồng cổ đông bất thường năm 2025

sự kiện🞄Thứ ba, 11/11/2025, 13:38

(CL&CS)- Ngân hàng TMCP Lộc Phát Việt Nam (LPBank) vừa thông báo chốt ngày đăng ký cuối cùng (25/11) để tổ chức Đại hội đồng cổ đông bất thường năm 2025, dự kiến họp tháng 12 tại Hà Nội.

Ngân hàng Nhà nước bơm ròng mạnh, lãi suất liên ngân hàng vượt 6%

sự kiện🞄Thứ hai, 10/11/2025, 15:35

(CL&CS) - Trong tuần từ 3–7/11/2025, Ngân hàng Nhà nước (NHNN) đã bơm ròng hơn 56.000 tỷ đồng trên thị trường liên ngân hàng, nhằm hỗ trợ thanh khoản hệ thống trong bối cảnh lãi suất liên ngân hàng tăng mạnh, neo trên mốc 6%. Tỷ giá USD/VND cũng ghi nhận sự ổn định tương đối nhờ chính sách điều hành linh hoạt.

anh đứcLorem ipsum dolor sit amet, consectetur adipisicing elit. Quis cum, ut esse cupiditate autem. Dolor est dolorem sunt, sequi omnis corporis cumque ratione accusamus ex deserunt, molestiae consequuntur natus beatae.