Vốn FDI tạo nguồn cầu lớn cho thị trường căn hộ dịch vụ và phân khúc văn phòng

Báo cáo mới nhất của Savills Việt Nam cho thấy thị trường căn hộ dịch vụ và phân khúc văn phòng tiếp tục tạo ra lực cầu mới cho thị trường Hà Nội. Một trong những nguyên nhân khiến lực cầu lớn nhờ vào dòng chảy của vốn FDI.

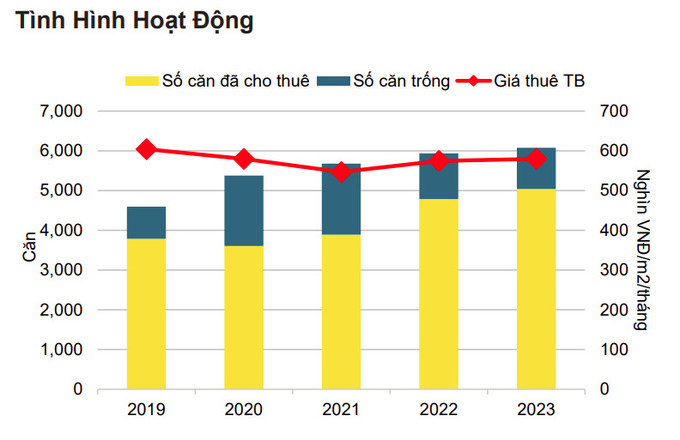

Về phân khúc căn hộ dịch vụ, theo báo cáo quý 4/2023 Savills Việt Nam cho biết, nguồn cung căn hộ dịch vụ đạt 6.078 căn từ 63 dự án giảm 1% so quý trước, do Dolphin Plaza (hạng B) ngừng triển khai căn hộ dịch vụ. Tuy nhiên, nguồn cung tăng 2% so cùng kỳ năm trước, nhờ sự gia nhập từ nửa cuối 2023 của 2 dự án hạng A là Lancaster Luminaire và L7 West Lake.

Tỷ lệ lấp đầy đạt 83%, tăng 2 điểm so cùng kỳ. Giá thuê đạt 580 ngàn đồng/m2/tháng, tăng 1% so với năm trước.

Tình hình hoạt động căn hộ dịch vụ (Nguồn Savills)

Trong năm 2023, vốn FDI đăng ký vào Hà Nội đạt mức cao nhất trong vòng ba năm qua với 2,9 tỷ USD, tăng 70% so với 2022. Hà Nội thuộc top 5 điểm thu hút FDI hàng đầu cả nước. Hoạt động góp vốn và mua cổ phần có mức tăng lớn nhất đạt 248% so cùng kỳ và chiếm tỷ trọng lớn nhất với 2,1 tỷ USD, tương đương 75% tổng vốn FDI đăng ký vào Hà Nội.

Dự án lớn nhất là thương vụ sáp nhập của Sumitomo (Nhật Bản) trị giá 1,5 tỷ USD. Nhật Bản chiếm 60% tổng vốn đăng ký đầu tư tại các khu công nghiệp Hà Nội, giúp Nhật Bản trở thành nhóm khách thuê tiềm năng.

Vốn đăng ký mới tăng 89% theo năm lên 441 triệu USD, và các dự án mới tăng 12%, lên 408 dự án. Hà Nội đặt mục tiêu phát triển các khu, cụm công nghiệp như khu công nghệ cao Hòa Lạc, đồng thời thành phố sẽ tập trung phát triển cơ sở hạ tầng điện, viễn thông, thông tin để thu hút các nhà đầu tư nước ngoài.

Qua đó, giúp Hà Nội có nguồn cung căn hộ dịch vụ trong tương lai khoảng 3.821 căn. Trong đó, năm 2024 dự kiến có hai dự án gồm Parkroyal Serviced Suites Hà Nội (hạng A) với 261 căn và Fusion Suites (hạng B) với 193 căn. Năm 2025 là 1.905 căn của Tây Hồ View Complex.

Tây Hồ sẽ chiếm 63% nguồn cung tương lai với 2.423 căn. Đây là khu vực phổ biến với người nước ngoài nhờ các tiện ích ăn uống, giải trí, trường học quốc tế, bệnh viện và công viên. Các đơn vị vận hành quốc tế sẽ chiếm 87% nguồn cung tương lai với 3.309 căn từ chín dự án. Bảy nhà vận hành nội địa dự kiến sẽ cung cấp 521 căn từ bảy dự án..

Với phân khúc văn phòng, Bà Hoàng Nguyệt Minh, Giám đốc Cấp Cao, Bộ Phận Cho Thuê Thương Mại, Savills Hà Nội dự báo tăng trưởng nguồn cầu từ các khách thuê thuộc nhóm ngành năng lượng và điện, sản xuất, và tư vấn. Các doanh nghiệp Châu Âu, Nhật Bản, và Singapore đang tích cực tìm kiếm các dự án văn phòng thân thiện với môi trường. Đây sẽ là tín hiệu tốt đối với các dự án đạt chứng chỉ xanh trong thời gian sắp tới.

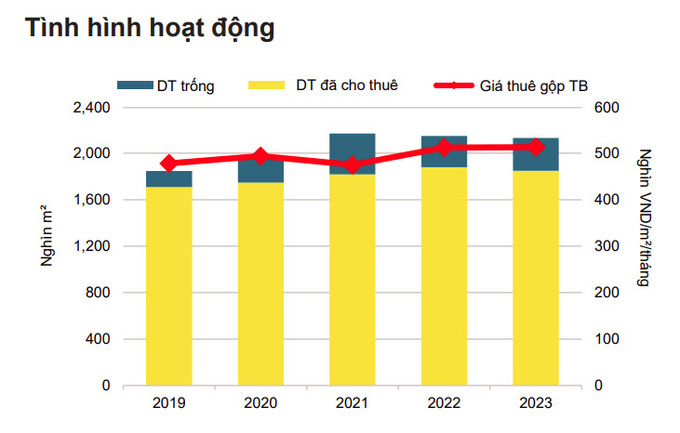

Tình hình hoạt động phân khúc văn phòng (Nguồn Savills)

Nguồn cung đạt 2,13 triệu m2 trong Quý 4/2023, giảm 1% theo quý và 1% theo năm sau khi một dự án tại quận Hai Bà Trưng chuyển đổi diện tích văn phòng thành khối đế thương mại dịch vụ. Kể từ năm 2019, nguồn cung hạng A & B đã tăng trung bình 4% mỗi năm và hạng C tăng 1%. Hạng B có nguồn cung lớn nhất với 1,04 triệu m2 sàn, tương ứng 49% thị phần. Khu vực phía Tây cung cấp diện tích sàn lớn nhất với 41% thị phần hay 875.840 m2 sàn.

Xét về hoạt động cho thuê ở phân khúc này, vào năm 2023, hoạt động cho thuê của nhóm ngành sản xuất gia tăng đáng kể nhờ vào dòng vốn FDI. Các khách thuê nhóm ngành sản xuất có tổng diện tích cho thuê lớn nhất, theo sau là khách thuê thuộc ngành công nghệ thông tin, tài chính, bảo hiểm, bất động sản và giáo dục. Các dự án có chứng chỉ xanh như Capital Place, Lancaster Luminaire và Lotte Mall đặc biệt phổ biến với các khách thuê và có nhiều giao dịch nhất trong năm 2023.

Về giá thuê gộp đạt 513 ngàn đồng/m2/tháng, ổn định so quý trước và cùng kỳ. Giá thuê hạng A duy trì ở mức 829 ngàn đồng/m2/tháng như quý trước và giá thuê hạng C cũng không thay đổi ở mức 308 ngàn đồng/m2/tháng. Hạng B giảm 1% so quý trước xuống 442 ngàn đồng/m2/tháng.

Công suất ổn định theo quý nhưng giảm 1 điểm % theo năm xuống 87%. Hạng C có công suất cao nhất ở mức 92%. Trong khi đó, hạng A có diện tích cho thuê thêm lớn nhất 19.440 m2 trong Q4/2023.

Dự báo đến năm 2026 có số lượng dự án mới được ra mắt sẽ gây áp lực lên giá thuê đặc biệt ở các dự án hạng A.

Theo Savills, từ nay đến năm 2026, 15 dự án mới sẽ cung cấp hơn 389,770 m2 diện tích văn phòng. Văn phòng hạng A dự kiến chiếm 86% nguồn cung trong tương lai. Các dự án tiêu biểu có thể kể đến Grand Terra, Taisei Square Hà Nội, Tiến Bộ Plaza, 27-29 Lý Thái Tổ, và các dự án thuộc khu Starlake.

Hà Thu

Bình luận

Nổi bật

Thị trường bất động sản phía Nam rầm rộ bung hàng cuối năm, dòng tiền của nhà đầu tư phía Bắc là “chủ lực”

sự kiện🞄Thứ sáu, 05/12/2025, 21:43

Thời điểm cuối năm chứng kiến cuộc “tăng tốc” của thị trường bất động sản phía Nam khi hàng loạt dự án mới đồng loạt bung hàng. Trong bối cảnh đó, nhà đầu tư phía Bắc “Nam tiến” đã thúc đẩy thanh khoản cải thiện.

Cuối năm, thị trường bất động sản sôi động trở lại: Nên mua luôn hay chờ thêm tín hiệu

sự kiện🞄Thứ sáu, 05/12/2025, 21:42

Thị trường bất động sản đang bước vào giai đoạn sôi động nhất năm, khi nguồn cung mới liên tục xuất hiện từ Bắc vào Nam. Nhiều chuyên gia cho rằng đây là thời điểm thuận lợi để xem xét giải ngân, nhất là với các dự án có pháp lý hoàn thiện. Tuy nhiên, đi cùng cơ hội luôn là những rủi ro khi giá nhà đã tăng mạnh và lãi suất bắt đầu nhích lên.

Bất động sản Cần Giờ “trỗi dậy” mạnh mẽ: Từ vùng đất xa xôi đến giá đất nền tăng phi mã

sự kiện🞄Thứ sáu, 05/12/2025, 21:41

Chỉ trong vòng chưa đầy một năm, Cần Giờ – vùng đất từng được xem là khu vực xa xôi của TP.HCM trỗi dậy mạnh mẽ khi giá đất nền tăng gấp 2-3 lần. Cú hích lớn nhất của Cần Giờ nằm ở hệ thống hạ tầng sẽ được tăng tốc triển khai trong thời gian tới.

anh đứcLorem ipsum dolor sit amet, consectetur adipisicing elit. Quis cum, ut esse cupiditate autem. Dolor est dolorem sunt, sequi omnis corporis cumque ratione accusamus ex deserunt, molestiae consequuntur natus beatae.