Ngân hàng Nhà nước thông tin về việc một số ngân hàng cạn 'room’ tín dụng

(CL&CS) - Đánh giá tín dụng vừa qua đã tăng quá nhanh, Ngân hàng Nhà nước cho biết sẽ nới "room" với nhà băng xếp hạng cao, sẵn sàng giảm lãi suất, hỗ trợ ngân hàng yếu kém.

Trước phản ánh của Ngân hàng (NH) thương mại, khách hàng cá nhân và doanh nghiệp về tình trạng khó vay do hết room tín dụng, NH Nhà nước đã có thông tin phản hồi. Ngân hàng Nhà nước (NHNN) nói rằng một số NH thương mại phản ánh hết room tín dụng là do tăng tín dụng quá nhanh trong 6 tháng đầu năm. Việc từ chối cho vay đối với khách hàng không hẳn do hết room mà còn có thể do phải bảo đảm các tỉ lệ an toàn, hoặc một số NH xếp hạng thấp không được tăng trưởng tín dụng cao… Với bản chất hoạt động NH chủ yếu tập trung cho vay ngắn hạn, cho vay bổ sung vốn lưu động thì thường xuyên có nguồn thu nợ, cho vay.

“Một số NH chủ yếu cho vay trung dài hạn, tập trung vào lĩnh vực BĐS, thời gian quay vòng vốn chậm, không thu hồi được nợ nhanh, dẫn đến hết dư địa tăng trưởng tín dụng. Việc xử lý ách tắc dòng vốn của thị trường BĐS cần được cân nhắc và tiếp cận theo nhiều nguồn vốn khác nhau, không đẩy rủi ro tới hệ thống NH. Bởi hệ thống NH rủi ro chính là rủi ro đối với khả năng chi trả cho người gửi tiền khi vốn cho thị trường BĐS thường dài hạn trong khi vốn huy động của hệ thống NH 80% là ngắn hạn” – đại diện NH Nhà nước phân tích.

Thực tế, dòng vốn đầu tư vào thị trường BĐS rất đa dạng bao gồm vốn FDI, vốn huy động từ thị trường quốc tế thông qua phát hành trái phiếu DN hoặc vay các tổ chức nước ngoài; huy động từ thị trường chứng khoán, nguồn vốn tự có, tự tích lũy của các tổ chức, cá nhân và vay từ NH…

“Vốn tín dụng từ hệ thống NH chỉ là một trong số các nguồn vốn đầu tư vào thị trường bất động sản nhưng đây là nguồn vốn mang tính chất trọng yếu. Dù vậy, tín dụng NH chỉ giải quyết được các vấn đề trước mắt, tạm thời; về lâu dài, để phát triển thị trường BĐS lành mạnh, bền vững cần có giải pháp đồng bộ nhằm khơi thông nguồn vốn đa dạng, an toàn, hỗ trợ thị trường này. Bởi tín dụng NH được đẩy mạnh quá mức vào đây sẽ tạo rủi ro lớn, ảnh hưởng tới an toàn hệ thống tổ chức tín dụng và nền kinh tế” – đại diện NHNN nói.

Thông tin từ NHNN cho biết, tín dụng trong những tháng đầu năm 2022 tăng nhanh trước diễn biến phục hồi của nền kinh tế và tập trung vào lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên theo chủ trương của Chính phủ. Tính đến ngày 30/6, tín dụng tăng 9,35% so với cuối năm trước (tăng 16,69% so với cùng kỳ năm 2021), là mức tăng 6 tháng đầu năm cao nhất trong vòng 10 năm qua; trong đó số dư đầu tư trái phiếu doanh nghiệp tăng 3,21% so với cuối năm 2021 và chiếm 2,49% tổng dư nợ tín dụng (cùng kỳ 2021 giảm 4,67%, chiếm 2,27%).

Theo NHNN, đến tháng 6/2022, tổng dư nợ tín dụng đối với lĩnh vực BĐS đạt trên 2,36 triệu tỷ đồng, tăng 14,7% so với cuối năm 2021, chiếm 20,74% tổng dư nợ tín dụng toàn hệ thống (cùng kỳ năm 2021 tăng 8,2%, chiếm 19,9%); trong đó tín dụng đối với BĐS kinh doanh tăng 8,19%, chiếm 33% dư nợ tín dụng lĩnh vực BĐS; tín dụng BĐS phục vụ mục đích tự sử dụng tăng 17,2%, chiếm 67% dư nợ tín dụng lĩnh vực BĐS; nợ xấu lĩnh vực BĐS khoảng 36,4 nghìn tỷ đồng, tăng 5% so với 31/12/2021, tỷ lệ nợ xấu là 1,54% (năm 2021 là 1,67%).

Về việc xử lý ách tắc dòng vốn của thị trường bất động sản, theo Ngân hàng Nhà nước, cần được cân nhắc và tiếp cận theo nhiều nguồn vốn khác nhau, và không đẩy rủi ro tới hệ thống. Rủi ro chính với hệ thống ngân hàng là không đảm bảo khả năng chi trả cho người gửi tiền; vốn cho thị trường bất động sản thường dài hạn trong khi vốn huy động của hệ thống ngân hàng 80% là ngắn hạn.

Trong khi chưa có quyết định nới "room", lãnh đạo Ngân hàng Nhà nước gần đây cũng nhiều lần đề cập các ngân hàng "tự thân vận động" bằng cách sàng lọc và cơ cấu lại danh mục tín dụng theo chiều hướng lành mạnh hơn.

Ngân hàng Nhà nước tới nay vẫn duy trì định hướng tăng trưởng tín dụng năm 2022 khoảng 14%, có điều chỉnh linh hoạt trên cơ sở diễn biến lạm phát, tình hình kinh tế trong, ngoài nước.

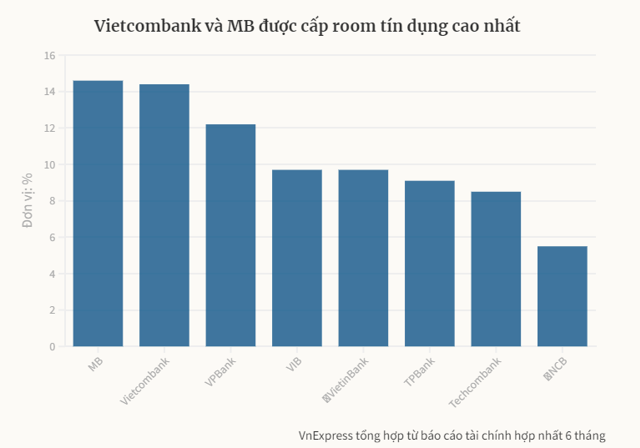

Nhà điều hành khẳng định việc phân bổ tăng trưởng tín dụng cho từng tổ chức tín dụng trên hai cơ sở. Thứ nhất, xếp hạng cao được giao "room" tốt hơn. Thứ hai, theo chủ trương, định hướng điều hành của Chính phủ, việc cấp hạn mức tín dụng cao hay thấp cũng sẽ dựa trên tiêu chí giảm lãi suất cho vay hỗ trợ doanh nghiệp và người dân; tiêu chí tín dụng tập trung vào lĩnh vực đầu tư kinh doanh bất động sản, đầu tư trái phiếu doanh nghiệp; tiêu chí ngân hàng tham gia hỗ trợ xử lý các ngân hàng yếu kém...

Hà Thu

Bình luận

Nổi bật

Lý giải nguyên nhân nhà trong ngõ tại Hà Nội liên tục tăng giá

sự kiện🞄Thứ ba, 16/04/2024, 17:56

Trong khi nguồn cung căn hộ khan hiếm, căn hộ bình dân gần như không còn, chỉ còn lượng nguồn cung từ phân khúc cao cấp đã khiến các loại hình nhà ở khác tăng giá mạnh thời gian qua. Ở đó, nhà trong ngõ là một điển hình.

Thị trường bất động sản đã sẵn sàng cho “cuộc chơi mới”?

sự kiện🞄Thứ ba, 16/04/2024, 17:55

Những hộ trợ từ chính sách, doanh nghiệp bất động sản quay trở lại thị trường ngày càng nhiều, người mua cũng đã tính chuyện “xuống tiền”, môi giới cũng đang rục rịch quay lại thị trường,…là những động lực để thị trường bất động sản bước vào chu kỳ mới, một “cuộc chơi mới”.

Cần triệt để gỡ vướng nhà ở xã hội để giải quyết tình trạng thiếu nguồn cung

sự kiện🞄Thứ ba, 16/04/2024, 17:53

Tình trạng lệch pha cung – cầu trên thị trường bất động sản đã hết lần này tới lần khác đưa thị trường vào cảnh éo le, nhà đầu tư hay khách hàng cũng đứng giữa “đôi dòng nước” nên mua vào hay bán ra? Tâm lý thị trường cũng dần rà dễ bị đẩy lên đến đỉnh điểm nếu hiệu ứng FOMO (tâm lý sợ bỏ lỡ cơ hội) xảy ra. Để giải quyết tình trạng này, giới chuyên gia cho rằng, cần phải thúc đẩy nguồn cung nhà ở giá rẻ, trong đó, chú trọng phát triển nhà ở xã hội (NOXH).

anh đứcLorem ipsum dolor sit amet, consectetur adipisicing elit. Quis cum, ut esse cupiditate autem. Dolor est dolorem sunt, sequi omnis corporis cumque ratione accusamus ex deserunt, molestiae consequuntur natus beatae.